Surat Edaran Direktur Jenderal Pajak nomor SE-40/PJ/2015 lebih banyak ditujukan untuk internal DJP. Terutama terkait dengan bagaimana permohonan penghapusan sanksi yang diajukan oleh Wajib Pajak diselesaikan. Apakah permohonan diproses berdasarkan Peraturan Menteri Keuangan nomor 91/PMK.93/2015 atau berdasarkan Peraturan Menteri Keuangan nomor 8/PMK.03/2013. Kedua peraturan mengatur pengurangan atau penghapusan sanksi administrasi.

Setelah membaca SE-40/PJ/2015 saya berkesimpulan bahwa poin utama pemanfaatan Peraturan Menteri Keuangan nomor 91/PMK.93/2015 adalah:

- penyampaian SPT Tahunan yang belum dilaporkan (terlambat), atau

- penyapaian SPT Tahunan Pembetulan

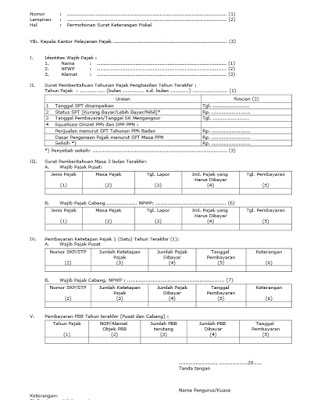

yang dilakukan pada tahun 2015. Kesimpulan ini berdasarkan bagian “E. Materi” SE-40/PJ/2015 Mungkin kesimpulan salah tapi baiknya saya tampilkan matriknya:

|

| untuk memperjelas, klik dibagian gambar |

CONTOH-CONTOH

SE-40/PJ/2015 juga memberikan contoh-contoh bagaimana penyelesaian permohonan penghapusan sanksi administrasi. Contoh-contoh ini memberikan pemahaman tentang ruang lingkup Peraturan Menteri Keuangan nomor 91/PMK.93/2015.

Berikut saya copas:

Contoh 1:

PT ABC menyampaikan SPT Tahunan Tahun Pajak 2013 pada tanggal 27 Februari 2015 dengan status NIHIL. Atas keterlambatan penyampaian SPT tersebut, diterbitkan STP Pasal 7 Undang-Undang KUP pada tanggal 27 Maret 2015. Wajib Pajak mengajukan permohonan Pengurangan/Penghapusan Sanksi Administrasi. Apabila:

- Wajib Pajak mengaju kan permohonan sebelum Peraturan Menteri Keuangan Nomor 91/PMK.03/2015 berlaku (30 April 2015) maka Kantor Wilayah menghimbau Wajib Pajak untuk mencabut pengajuan permohonan pengurangan/penghapusan sanksi administrasi sekaligus mengaju kan kembali permohonan berdasarkan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015.

- Wajib Pajak mengajukan permohonan setelah Peraturan Menteri Keuangan Nomor 91/PMK.03/2015 berlaku, maka sanksi administrasi alas denda lersebul dihapuskan seluruhnya (Rp 1.000.000)

Contoh 2:

Tanggal 14 April 2015, KPP menerbilkan STP atas sanksi adminislrasi berupa denda Pasal 7 ayat (1) Undang-Undang KUP kepada Wajib Pajak Badan yang belum menyampaikan SPT Tahunan Badan Tahun Pajak 2013. Tanggal 7 Mei 2015, Wajib Pajak menyampaikan SPT Tahunan Badan Tahun Pajak 2013.

Penyelesaian permohonan:

Wajib Pajak dapat mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi atas STP tersebut sesuai dengan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015 .

Contoh 3:

PT B membayar kekurangan pembayaran pajak yang terutang berdasarkan SPT Tahunan Tahun Pajak 2014 pada tanggal 4 Mei 2015 sebesar Rp 10.000 .000 dan menyampaikan SPT nya pada tanggal 6 Mei 2015. KPP menerbitkan STP pada tangga l 23 Juli 2015. Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi pada tanggal 6 Agustus 2015.

Penyelesaian Permohonan:

Sesuai dengan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015

a. Pasal 7 Undang-Undang KUP Rp 1.000.000 (Dihapuskan seluruhnya)

b. Bunga Pasal 9 ayat (2b) (1 x 2 % x Rp 10.000.000) Rp 200.000 (Dihapuskan seluruhnya)

Contoh 3a:

PT B membayar kekurangan pembayaran pajak yang terutang berdasarkan SPT Tahunan Tahun Pajak 2013 pada tanggal 4 Desember 2014 sebesar Rp 10.000.000 dan menyampaikan SPT nya pada tanggal 6 Januari 2015. KPP menerbitkan STP pada tanggal 23 Juli 2015. Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi pada tanggal 6 Agustus 2015.

Penyelesaian Permohonan:

Sesuai dengan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015

a. Pasal 7 Undang-Undang KUP Rp 1.000.000 (Dihapuskan seluruhnya)

b. Bunga Pasal 9 ayat (2b) (8 x 2 % x Rp 10.000.000) Rp 1.600.000 (Dihapuskan seluruhnya)

Contoh 3b:

PT B membayar kekuran gan pembayaran pajak yang terutang berdasarkan SPT Tahunan Tahun Pajak 2014 pada tanggal 4 Desember 2015 sebesar Rp 10.000.000 dan menyampaikan SPT nya pada tanggal 6 Januari 2016. KPP menerbitkan STP pada tanggal 23 Juli 2016. Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi pada tangga 16 Agustus 2016.

Penyelesaian Permohonan:

Wajib Pajak tidak dapat mengajukan Pengurangan/Penghapusan Sanksi Administrasi atas STP tersebut sesuai Peraturan Menteri Keuangan Nomor 91/PMK.03/2015 , namun dapat mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi berdasarkan Peraturan Menteri Keuangan Nomor 8/PMK.03/2013.

Contoh 4:

PT. ABC menyampaikan SPT Tahunan PPh Tahun Pajak 2012 pada tanggal 20 Mei 2015. Pada tanggal 10 Juni 2015, KPP menerbitkan STP atas sanksi administrasi total Rp 11.000.000 dengan rincian :

a. denda Pasal 7 Undang-Undang KUP : Rp 1.000.000

b. bunga Pasal 9 ayat (2b) Undang-Undang KUP : Rp 10.000.000

Pada tanggal 24 Juni 2015, Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi. Apabila :

1. Wajib Pajak belum membayar STP

Penyelesaian permohonan :

Sanksi administ rasi berupa denda Rp 1.000.000 dan bunga Rp 10.000.000 dihapuskan seluruhnya sesuai Peraturan Menteri Keuangan Nomor 91/PMK.03/2015

2. Pada tanggal 20 Juni 2015 , Sanksi administrasi (senilai Rp 7.000.000) dalam STP telah diperhitungkan dengan kelebihan pembayaran pajak (potongan SPM Rp 7.000.000)

Penyelesaian permohonan:

Berdasarkan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015:

a. Sanksi administrasi berupa denda Rp. 1.000.000 dan bunga Rp. 10.000.000 dihapuskan seluruhnya;

b. Kelebihan pembayaran sebesar Rp 7.000.000 dikembalikan sesuai dengan ketentuan Pasal 11 ayat (1a) Undang-undang KUP dan Peraturan Menteri Keuangan Nomor 16/PMK.03/2011 tentang Tata Cara Penghitun gan dan Pengembalian Kelebihan Pembayaran Pajak.

3. Pada tanggal 20 Juni 2015, WP membayar sebagian STP (senilai Rp 1.000.000)

Penyelesaian permohonan:

Berdasarkan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015, sanksi administrasi yang dapat dihapuskan (sebagian) adalah Rp. 10.000.000

4. Pada tanggal 20 Juni 2015, WP membayar seluruh STP (Rp 11.000.000)

Penyelesaian permohonan:

Permohonan Pengurangan atau Penghapusan Sanksi Administrasi Wajib Pajak tidak dapat diberikan berdasarkan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015. (tidak dapat dihapuskan karena sudah lunas).

Contoh 5:

Tanggal 3 Desember 2014, Wajib Pajak membetulkan SPT Masa PPN Masa Pajak September 2014, atas pembetulan tersebut KPP menerbitkan STP pada tanggal 5 Maret 2015, Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi atas STP tersebut.

Penyelesaian permohonan:

Permohonan diselesaikan dengan Peraturan Menteri Keuangan Nomor Peraturan Menteri Keuangan Nomor 8/PMK.03/2013.

Contoh 5a:

Tanggal 3 Desember 2014, Wajib Pajak membetulkan SPT Masa PPN Masa Pajak September 2014, atas pembetulan tersebut KPP menerbitkan STP pada tanggal 4 Maret 2016, Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi atas STP tersebut.

Penyelesaian permohonan:

Permohonan diselesaikan dengan Peraturan Menteri Keuangan Nomor Peraturan Menteri Keuangan Nomor 8/PMK.03/2013.

Contoh 5b:

Tanggal 3 Desember 2015, Wajib Pajak membetulkan SPT Masa PPN Masa Pajak September 2014, atas pembetulan tersebut KPP menerbitkan STP pada tanggal 3 Maret 2016, Wajib Pajak mengajukan permohonan pengurangan/penghapusan Sanksi Administrasi atas STP tersebut.

Penyelesaian permohonan:

Wajib Pajak dapat mengajukan Administrasi atas STP tersebut sesuai Peraturan Menteri Keuangan nomor 91/PMK.03/2015.

Contoh 6:

SPT Masa PPN Masa Pajak September 2014 dilaporkan oleh Wajib Pajak pada tanggal 13 November 2014. Atas Keterlambatan penyampaian tersebut STP diterbitkan pada tanggal 5 Januari 2015. Kemudian Wajib Pajak menyampaikan SPT Pembetulan dan melunasi kekurangan bayar pada tanggal 25 Maret 2015, kurang bayar sebesar Rp 3.000.000 dan STP diterbitkan atas kurang bayar tersebut pada tanggal 20 Mei 2015, Wajib Pajak belum membayar kedua STP tersebut.

Penyelesaian Permohonan:

1. STP atas denda Rp 500.000 (Pasal 7 UU KUP) diselesaikan dengan Peraturan Menteri Keuangan Nomor Peraturan Menteri Keuangan Nomor 8/PMK.03/2013.

(ini STP atas keterlambatan penyampaian SPT Masa PPN. SPT disampaikan tanggal 13 November 2014)

2. STP atas bunga (5 x 2% x Rp 3.000.000) = Rp Rp 300.000 diselesaikan dengan Peraturan Menteri Keuangan Nomor 91/PMK.03/2015.

(ini STP atas keterlambatan pembayaran. Wajib Pajak bayar tanggl 25 Maret 2015)

Nah, silakan membetulkan SPT Tahunan dan/atau SPT Masa di tahun 2015. Kemudian mengajukan penghapusan sanksi administrasi.

Copy File permohonan penghapusan sanksi dan surat pernyataan, sila unduh bagi yang butuh.

Tulisan ini adalah salinan dari tulisan di pajaktaxes.blogspot.com